9月金融数据,三个变化

来源:郁言债市

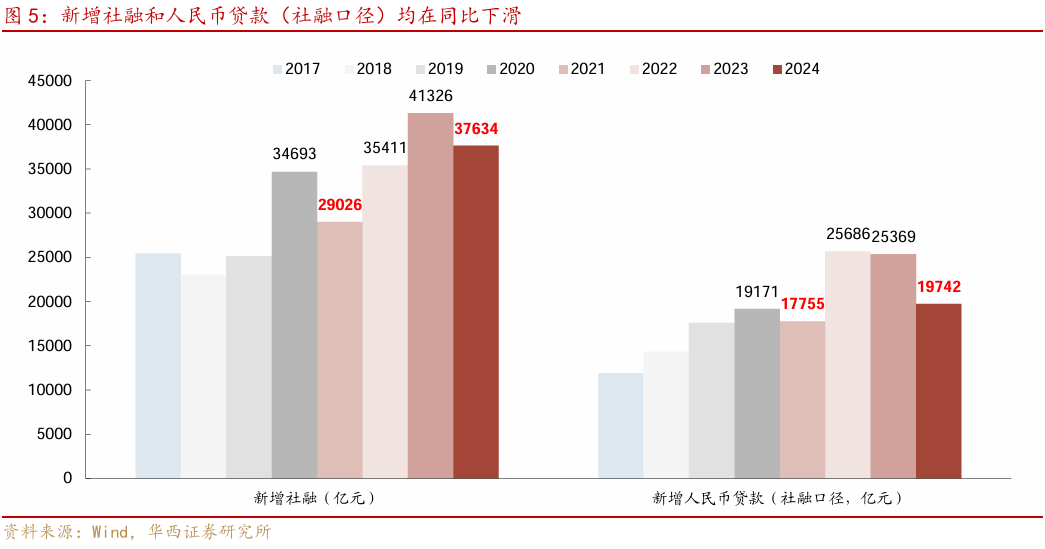

10月14日,央行发布9月社融和信贷数据,9月新增社融3.76万亿元,市场预期为3.52万亿元,同比少增3692亿元。金融机构口径新增人民币贷款规模为1.59万亿元(含对非银金融机构贷款),同比少增0.72万亿元。如何理解?值得注意的是,出现边际变化的三个方面。

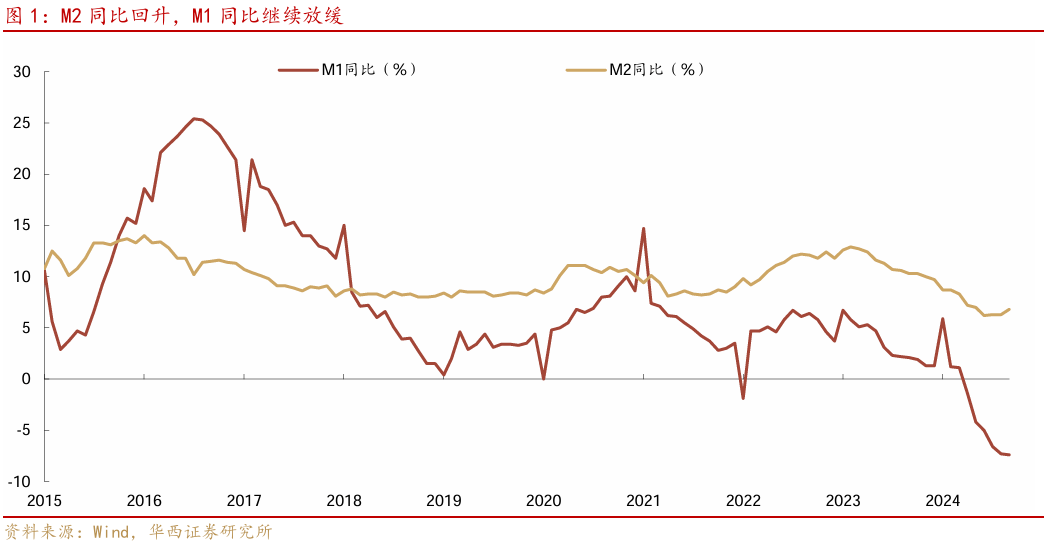

第一,M2同比反弹,可能主要反映权益市场情绪提振带来的资金转移效应。9月M2同比回升0.5pct至6.8%,自2023年3月以来首度回升,主要是非银存款超季节性大增。不过在M2同比回升的同时,M1同比增速仍较低,较前月下滑0.1pct至-7.4%。

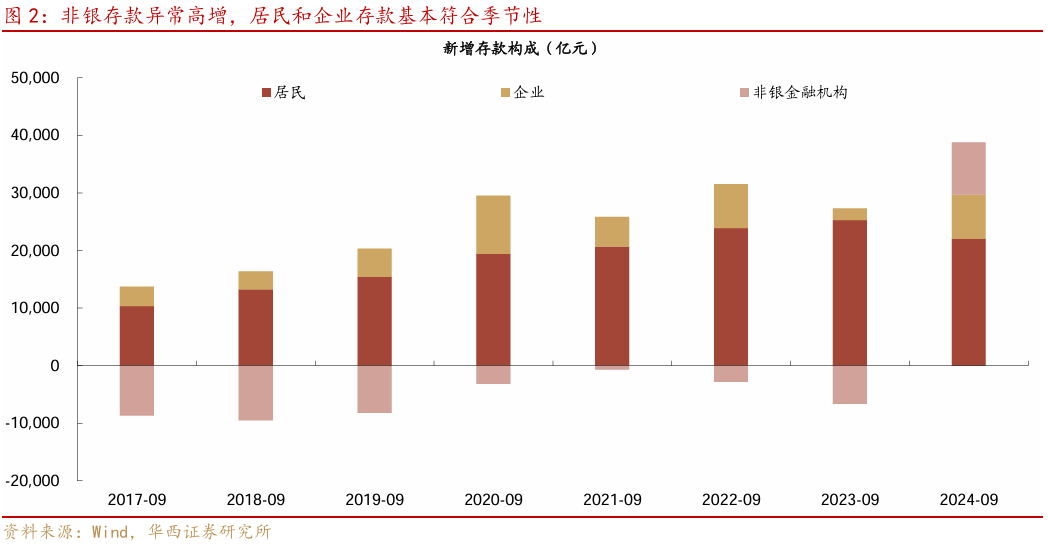

9月新增非银金融机构存款9100亿元,而过去四年同期均为下降,平均值为-3325亿元。超出季节性规律的1.2万亿拉动M2同比反弹约0.4个百分点。 背后原因可能是9月下旬股市行情启动,市场风险偏好发生变化,部分资金从理财、存款等渠道进入权益市场,证券公司客户保证金计入非银存款。结合理财规模来看,9月最后一周下降9800亿元,一部分回流银行表内,一部分进入权益市场,形成证券公司客户保证金计入非银存款。

新增居民和企业存款基本符合季节性规律。9月新增居民存款2.2万亿元,同比少3316亿元,而与过去四年的平均值接近, 这指向居民资产向权益市场的净转移资金,可能更多来自理财、债基和货基等非银产品 。新增企业存款7700亿元,主要是去年基数较低带来同比多增5690亿元,实际增幅并未大幅偏离过去四年同期均值6240亿元。企业存款回归常态化,或表明这一轮禁止手工补息带来存款搬家(主要是企业活期存款)的影响进入尾声。对市场的影响,可能是非银机构流动性相对充裕的阶段已过,资金波动加大时,资金分层现象可能更加明显。

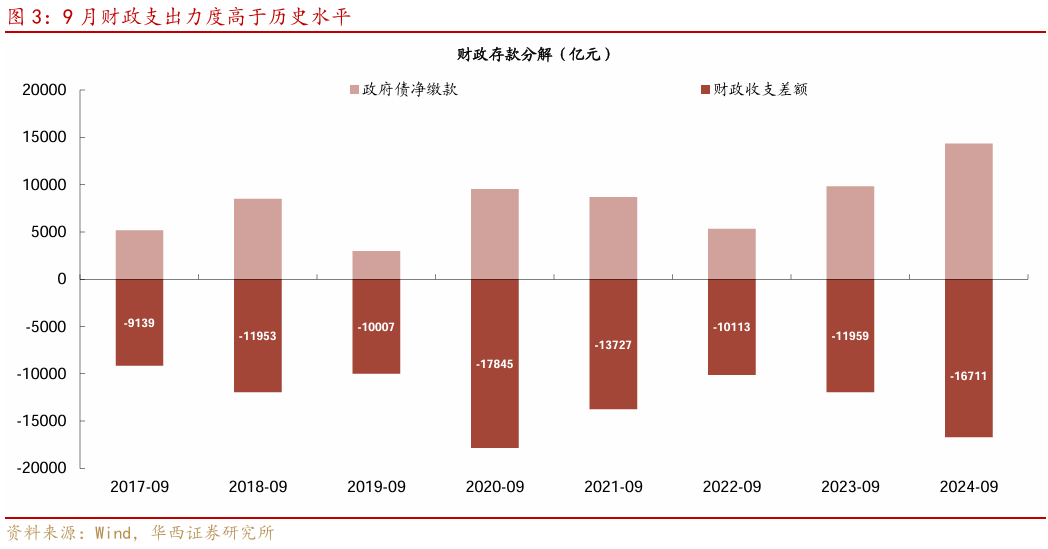

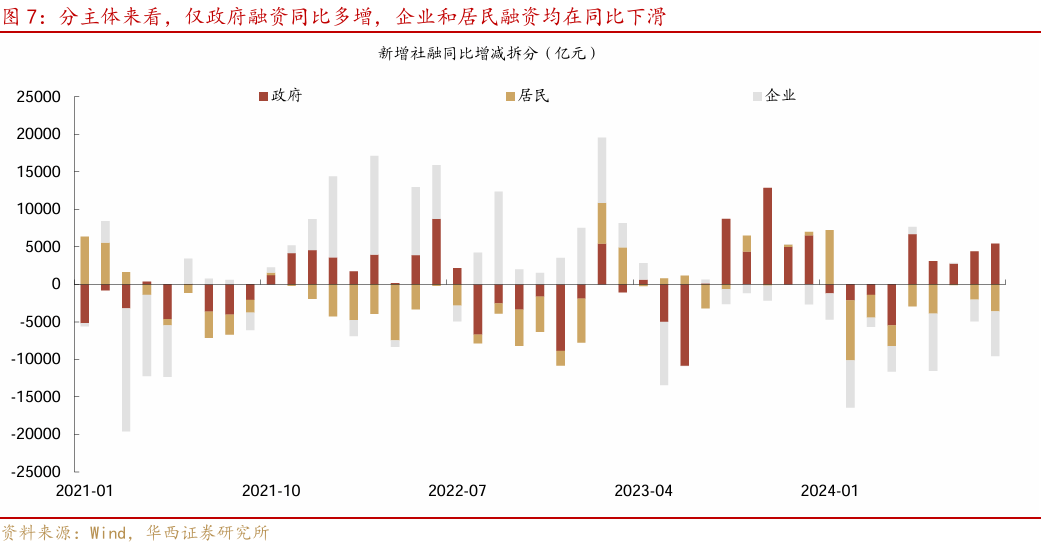

第二,财政存款反映财政支出力度较大。9月新增财政存款-2358亿元,用财政存款剔除政府债净缴款计算财政收支差额,得到今年9月财政收支差额(支出减收入)16711亿元,为近十年以来次高(2020年9月最高为17845亿元),较过去四年同期均值高出3300亿元,指向8-9月政府债集中发行之后,财政支出在9月明显加快。

9月财政支出加快的同时,前期政府债使用进度整体偏慢。10月12日财政部在发布会上提及,“专项债券方面,待发额度加上已发未用的资金,后三个月各地共有2.3万亿元专项债券资金可安排使用”。截止10月17日,今年待发的新增专项债限额加上4000亿元结存限额,还有不到7000亿元待发,这意味着前期已发未用的专项债资金可能超过1万亿。 即虽然9月财政支出进度在加快,但前期专项债使用整体较慢,使得仍有上万亿资金未下达。

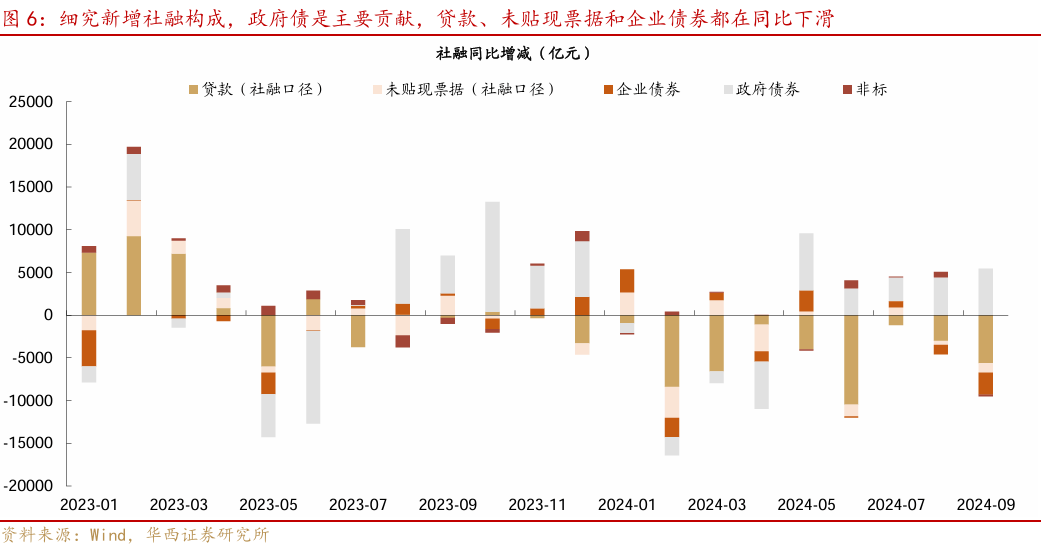

第三,企业发债融资大幅下滑,主要是受到9月信用债市场调整拖累。9月新增企业债融资为-1926亿元,时隔八个月首度转负,同比-2576亿元,近两年以来仅次于2022年11月-2023年1月由于理财负反馈造成的信用债融资大幅减少,期间各月平均同比少增4885亿元,也反映这一轮市场调整对信用债市场造成的影响尚未达到2022年理财负反馈时期。本轮信用债市场调整,受到影响的主要是城投债,净融资同比-2460亿元,产业债净融资同比+2434亿元,环比较前月小幅下滑。从取消发行来看,9月信用债取消发行254亿元,主要是最后一周取消发行158亿元(占比62%),而此前5-7月均值仅51亿元,反映9月末的调整对信用债发行情绪带来冲击。不过12日财政发布会为城投板块带来增量利好,预计后续企业发债融资环境会有边际改善。

不变的方面,主要是以下四点:

展开全文

第一,9月社融主要是受到政府债支撑。政府债连续五个月作为社融的最大支撑项,10月拉动或放缓,11-12月则取决于新的增量财政。9月新增政府债融资15357亿元(年内仅次于8月的16177亿元),7月末政治局会议部署地方债加快发行以来,8-9月累计新增政府债融资3.15万亿元,占全年额度的35%(年初两会定下的 赤字、特别国债和专项债额度共计 8.96 万亿)。

进入10月后,政府债发行可能阶段性放缓,主要是剩余额度并不多,财政增量政策落地可能要到10月下旬人大常委会之后,按照当前节奏估算10月政府债发行可能同比下滑约9000亿元,对社融同比拖累约0.2个百分点。11-12月政府债融资是否重回增长则取决于新的增量财政,从12日财政发布会透露的债券增发信号来看,大体为4000亿元的地方债限额结存+额外置换债+特别国债+潜在的赤字提升,后三者的规模尚未公布,如果这四项总量规模达到2万亿左右(即10月人大常委会再宣布1.6万亿左右的政府债额度),则与去年同期基本持平,不会对社融产生拖累。

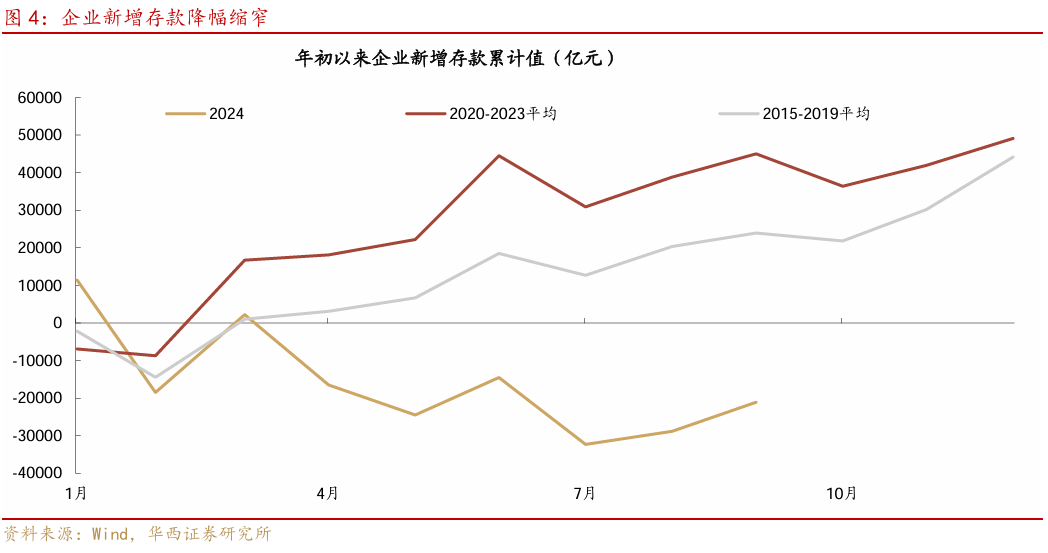

第二,新增企业贷款同比降幅与前月差距不大。经历数据“挤水分之后”,企业新增贷款在三季度边际企稳,从季度同比来看,二季度企业整体新增贷款同比降幅为15.4%,三季度小幅收窄至同比下降14.3%,其中8-9月均为下降11.5%。新增中长期贷款方面,二季度同比降幅为38.0%,三季度收窄至27.2%,8-9月分别为下降24.0%、23.5%。 同比降幅或许可视为“资金空转”的部分。

第三,新增票据融资延续同比多增。9月企业新增票据融资686亿元,绝对规模并不大,同比多2186亿元,连续七个月维持同比多增。尽管9月票据融资规模不大,但作为季末月票据融资为正也属罕见,是2023年季末首次出现(12月作为年末除外,银行有动力将年末信贷延后至下一年开门红)。 季末银行冲贷往往压缩票据融资,9月票据融资延续增长,除了反映企业融资需求不强,可能也反映出其相对贷款利率更低带来的吸引力。

第四,居民贷款需求仍然较弱,降低存量房贷利率之后或边际改善。9月新增居民贷款5000亿元,继续同比少增3585亿元。其中短期2700亿元、中长期2300亿元,分别同比少增515亿元、3170亿元,二者均为近五年同期最低,反映居民融资需求继续维持较低水平。10月以来,各大银行陆续官宣存量房贷利率下调为LPR-30BP,可能会缓解居民提前还贷的情况。参考2023年8月的情况[1],根据央行《区域金融运行报告》,2023年8月全国个人住房贷款提前还款额达到4324.5亿元。政策出台后的9-12月,房贷月均提前还款金额降至约3870亿元,较8月下降10.5%,而本次存量房贷利率下调幅度更大、范围更广, 若提前还贷减少30-50%,相当于每月新增居民贷款约1300-2200亿元。

[1]2 023年8月31日,中国人民银行与金融监管总局联合发布《关于降低存量首套住房贷款利率有关事项的通知》,引导降低存量首套房贷利率。该政策自2023年9月25日起实施。

总的来看,9月金融数据,社融整体变化不大,主要是政府债拉动;企业贷款相对平稳;居民融资需求继续维持较低水平。边际变化主要是企业债融资减少;而银行存款变化较大,非银存款大增带动M2增速回升;财政存款显示财政支出也在边际加快。

对于市场而言,关注点可能更多放在9月末以来政策组合拳出台之后基本面环境的变化。核心的几个关注点,一是消费品补贴政策以及存量房贷利率下调之后,居民短期和中长期贷款是否有边际改善;二是10月下旬人大会议是否宣布增量财政,决定11-12月政府债融资对社融的支撑能否持续;三是较大力度的货币政策落地之后,主要是下调LPR 20-30bp,能否带来贷款需求的边际改善。

风险提示:

货币政策出现超预期调整。如国内经济超预期放缓、或海外货币政策超预期变化,国内货币政策可能出现超预期调整。流动性出现超预期变化。如国内经济数据持续超预期,流动性相应可能出现超预期变化。

来源:券商研报精选

评论